由浙江国际对冲基金人才协会主办的第十七期小镇财富讲堂于2017年3月17日在西子国际·华侨基金俱乐部成功举办,本次活动采用闭门邀请模式,有70余位参会嘉宾受邀出席。会议邀请了上海君耀投资管理咨询合伙企业总裁沈贤能博士带来“量化技术在股市上的应用”主题演讲。

本次讲堂首先由协会秘书长郭涛对协会作简单介绍,本次活动有幸邀请到了江干区金融办施展主任,会中施主任就江干区私募政策,及江干区未来发展方向发表讲话。

接着, 沈贤能博士深入浅出地介绍了量化投资的基本设计框架,国内外量化策略的区别,以及君耀投资的基本团队架构、在实际产品运作中如何规避风险、如何适应国内市场条件等方面内容。

国内外对冲基金的发展趋势

全球对冲基金的规模已经超过两万亿美金,与私募股权基金规模旗鼓相当。并且约半数的全球规模由前350家对冲基金公司管理,单家管理规模超过10亿美金。前100家对冲基金的单家管理规模在100亿到2000亿美金之间。中国大陆也有逾千家以“对冲业务”为主打的私募基金,但是跟国外相比,管理规模和管理水平都有很大的进步空间。

所谓对冲,就是在交易和投资中用一定的成本去"冲掉"风险,来获取风险较低或无风险利润。对冲基金最核心的内容是量化投资策略。量化投资利用大数据方式,分析历史交易数据,并利用科学的方法对数据进行筛选、整理,过滤出有用的信号,判断哪些属于Alpha因子,哪些属于风险因子。通过Alpha因子判断预期收益,确定股票投资组合方式。并且需要考虑风控因素,以及交易策略是否合规等问题。

对冲基金是一种较为理性的投资方式,它尽可能排除了非市场干扰因素,无论熊市还是牛市,都能获得较为稳健的投资收益,是一种较为理性的投资方式。并且,某些量化对冲基金还偏爱熊市,因为对冲基金更加关注于交易行为本身,而非公司年报消息之类的要素。

自90年以来,量化对冲基金的管理规模呈逐年上升趋势,越来越受到广大投资者的青睐。文艺复兴公司、Two Sigma等以量化策略为主导的基金公司不断创造投资佳绩。

什么是量化投资

量化投资很神秘,对于很多人来说, 是一个黑盒子。这是因为量化投资模型较为复杂,需要很强的数学功底。并且量化投资是赚钱的机器,真正盈利的量化策略是不可能公之于众的。我们稍微深入了解这个黑盒子,实际上量化模型包含了投资组合逻辑、风险约束、投资流程等内容。再深入研究,其核心内容是数学公式,以及计算数学公式、实现自动交易的代码。它可以是用数学语言描述目前市场参与者的投资行为,也就是金融行为学。

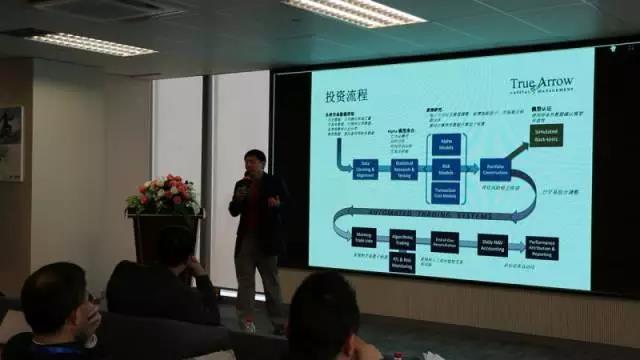

量化投资的基本流程分为数据采集与筛选,然后进行统计分析,利用金融行为学、归因分析、时间序列分析、交易员经验等方法构建Alpha模型。建立回溯系统调整模型,如增加新因子、市场观点和新技术,并且考虑交易所政策调整等成本控制问题。接着,建立投资组合,优化风险使预期收益为正。使用样本外的数据确认模型有效性、稳定性。

交易归因法

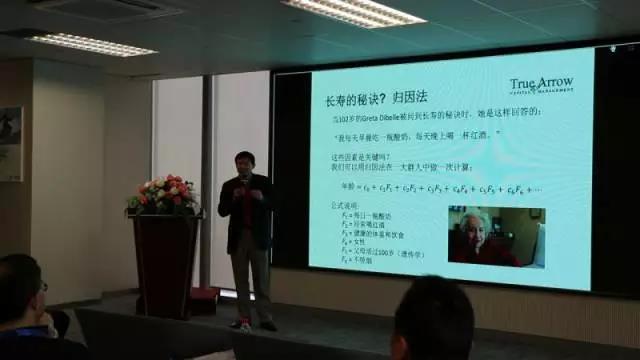

交易需要考虑不同类型的因素,我们在整合这些因素时不可能进行简单相加,因此归因法是一种常见的方法。首先,要针对各个因素建立量化标准,将其转化为数学因子。然后根据各个因素的重要程度乘以相应权重因子,从而建立用数学方法描述的量化标准。

例如,我们问寿星的长寿秘诀,她可能回答说:“我每天早晨吃一瓶酸奶,每天晚上喝一杯红酒。”这些因素应该不是长寿的关键因素。因此我们应该从长寿人群和普通人群的对比入手,提取长寿人群的生活习惯,根据科学的方法选出关键因素,并建立相应权重公式,并且将公式应用到更广大人群,测试标准的可靠性。

问答环节

演讲结束后,沈博士回答了来宾的提问,包括国内股指期货受限后如何利用套期保值作为对冲工具,以及股指期货长期贴水对量化对冲的影响等细节问题。

这次会议普遍反响较好,现场交流热烈。与会嘉宾非常认可浙江国际对冲人才协会举办这样有意义、有干货的交流研讨会。